Analisis Fundamental Saham dan Laporan Keuangan

Pada tulisan kali ini, ane ingin berbagi terkait istilah-istilah dalam analisis fundamental saham (rasio keuangan) dan laporan keuangan yang bisa jadi indikator untuk memilih saham berfundamental bagus namun masih undervalued. Check this out!!

*Beberapa definisi pada tulisan ini mungkin tidak menggunakan definisi baku secara akuntansi, melainkan hanya definisi berdasarkan pemahaman penulis, sehingga mohon tidak dijadikan referensi ilmiah

*Beberapa definisi pada tulisan ini mungkin tidak menggunakan definisi baku secara akuntansi, melainkan hanya definisi berdasarkan pemahaman penulis, sehingga mohon tidak dijadikan referensi ilmiah

ISTILAH ANALISIS FUNDAMENTAL

Asset (Harta): seluruh kekayaan yang dimiliki perusahaan. Misal: gedung, mesin produksi, dll.

Liabilities (Utang): menyatakan seberapa banyak utang yang dimiliki perusahaan.

Equity (Modal): Nilai bersih dari perusahaan. Makin besar equity (modal), makin tinggi nilai perusahaan tersebut.

DER: Debt to Equity Ratio. Perbandingan antara Utang dan Modal.

DER>1 Utang lebih besar dari modal. (Warning)

DER<1 Utang lebih kecil dari modal. (Keuangan perusahaan bisa dibilang cukup sehat)

DER minus artinya equity minus. Utangnya lebih besar dari aset. (JANGAN SENTUH PERUSAHAAN INI)

PBV: Price to Book Value. Perbandingan antara harga per lembar saham dan book value(equity) per lembar saham.

PBV<1: harga saham lebih kecil dari nilai perusahaan (harga saham murah)

PBV>1: harga saham lebih besar dari nilai perusahaannya (harga saham murah)

PBV bisa jadi salah satu indikator untuk membeli saham. Kalo PBV < 1, biasanya saham itu sudah murah. Namun, lihat juga ROE nya.

ROE: Return on Equity. Tingkat pengembalian modal. Makin tinggi ROE, perusahaan itu makin bagus. Kalo kamu punya usaha yang sudah untung rata-rata misalkan 20%/tahun dari modal kamu, apakah kamu akan jual usaha kamu seharga modalnya (PBV=1)? Tentu saja tidak. Oleh karena itu, PBV lebih dari 1 bisa disebut murah, asalkan ROE juga tinggi.

EPS: Earning per Share, perbandingan antara net income dan jumlah saham.

PER: Price Earning Ratio, perbandingan harga saham dan EPS. Makin kecil PER, makin murah harga saham, vice versa. PER secara kasar juga bisa sebagai dilihat sebagai titik break even. Misal PER, 10x berarti investasimu (pembelian saham) baru akan kembali 10 tahun.

Dividen: bagi hasil, keuntungan perusahaan yang dibagikan kepada investor

DPR : Dividen Payout Ratio, perbandingan antara dividen dan EPS (earning per share). Misal, EPS = Rp 100. Dividen=Rp 50/lembar saham. Maka, DPR = 50%.

Dividen Yield: perbandingan antara dividen dgn harga saham. Misal, harga saham X = Rp 2000/lembar, dividen Rp 50/lembar, maka dividen yield 2.5%.

Di Indonesia, ada beberapa perusahaan yang sering membagikan dividen jumbo. DPR bisa mencapai 90% serta dividen yield di atas 10%. Contohnya: ITMG, PTBA, dll. DPR besar belum tentu dividen yield besar. Contoh UNVR. UNVR selalu membagikan hampir 100% keuntungannya dalam bentuk dividen (DPR 100%), tapi dividen yield hanya 2-3%. Ini disebabkan oleh valuasi harga sahamnya yang relatif "mahal".

Di Indonesia, ada beberapa perusahaan yang sering membagikan dividen jumbo. DPR bisa mencapai 90% serta dividen yield di atas 10%. Contohnya: ITMG, PTBA, dll. DPR besar belum tentu dividen yield besar. Contoh UNVR. UNVR selalu membagikan hampir 100% keuntungannya dalam bentuk dividen (DPR 100%), tapi dividen yield hanya 2-3%. Ini disebabkan oleh valuasi harga sahamnya yang relatif "mahal".

LAPORAN KEUANGAN

Laporan keuangan yang dikeluarkan perusahaan biasanya terdiri dari beberapa laporan kecil, antara lain: Laporan Laba Rugi, Laporan Posisi Keuangan, Laporan Arus Kas, Laporan Perubahan Modal.

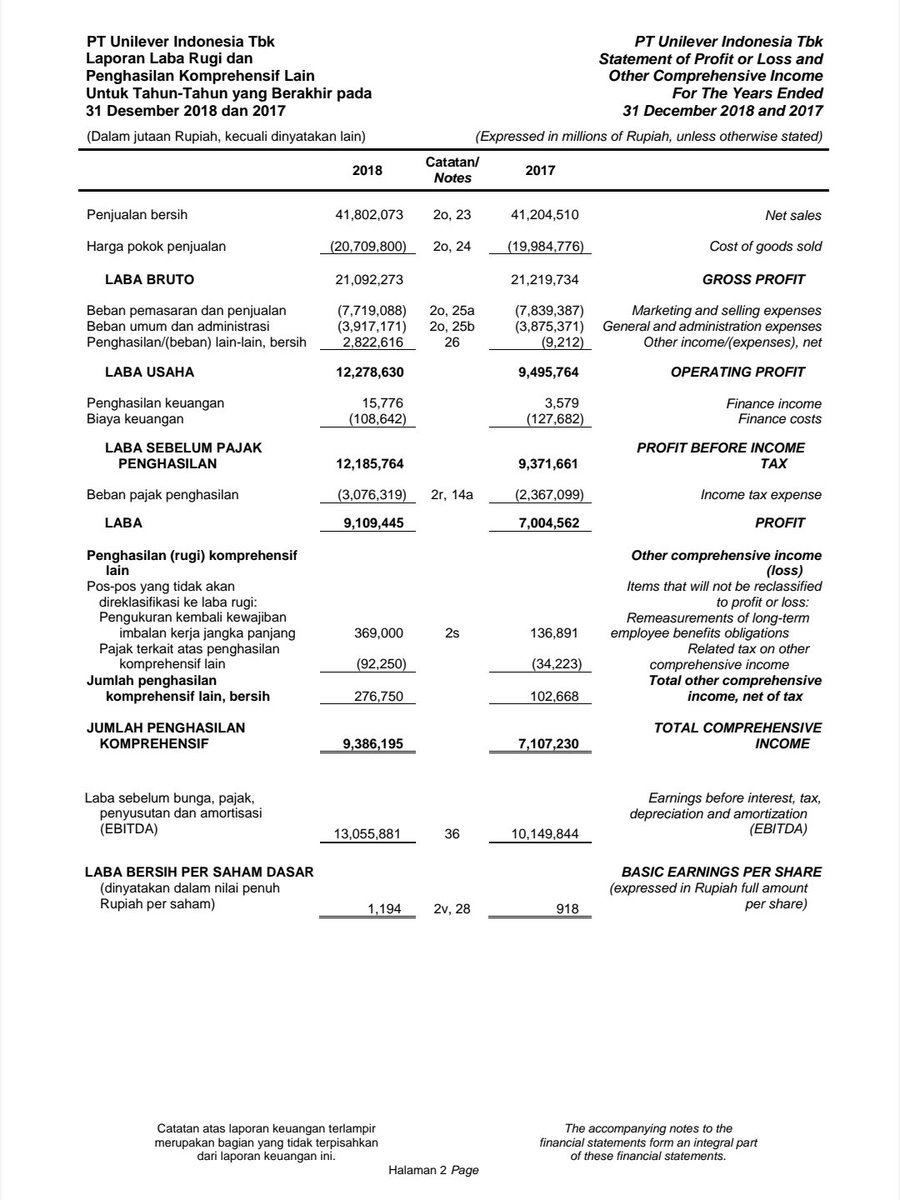

A. Laporan Laba-Rugi

Laporan Laba-Rugi : laporan yang menyajikan ringkasan pendapatan dan biaya untuk menunjukkan profitabilitas (seberapa untung/rugi) perusahaan pada suatu periode.

|

| Contoh Laporan Laba Rugi Unilever |

Pendapatan usaha: seluruh pendapatan perusahaan yang didapatkan dari aktivitas usaha (penjualan produk/jasa)

Harga pokok penjualan: beban yang dikeluarkan untuk kegiatan produksi (ex: bahan baku, tenaga kerja langsung, penyusutan aset)

Laba bruto = pendapatan usaha - harga pokok penjualan

Beban yang tidak berkaitan langsung dengan produksi barang, contohnya:

1. Beban pemasaran & penjualan (ex: beban iklan, distribusi, remunerasi)

2. Beban umum & administrasi (ex: emunerasi, perjalanan, training)

3. Beban lain (ex: kurs)

Penghasilan lain = penghasilan yg bukan berasal dari core bisnisnya. Misal, penjualan merek dagang, divestasi, dll

Laba usaha = laba bruto - (beban pemasaran, admin, lain-lain) + penghasilan lain

Penghasilan keuangan = pendapatan yg berasal dari kegiatan keuangan perusahaan (ex: interest deposito)

Biaya keuangan = beban yg dikeluarkan akibat kegiatan keuangan (ex: bunga hutang)

Beban pajak penghasilan = pajak yg dibayarkan perusahaan atas PKP (pendapatan kena pajak)

Saat ini, besarnya pajak penghasilan badan (bruto>50M) adalah 25% dari pendapatan kena pajak.

Trik

Untuk mengetahui apakah perusahaan benar-benar untung atau hanya untung di buku, kalikan beban pajak penghasilan dengan 4. Hasil seharusnya tidak beda jauh dengan laba usaha.

Laba bersih = laba usaha - beban keuangan + penghasilan keuangan - pajak penghasilan badan

EBITDA (Earning Before Interest, Tax, Depreciation, Amortization) = laba bersih perusahaan (net income) ditambah bunga, pajak, depresiasi dan amortisasi. EBITDA sering dilihat investor sebagai salah satu ukuran profitabilitas perusahaan karena meng-exclude faktor bunga, pajak, penyusutan, amortisasi. Tapi, Warren Buffet menganggap EBITDA ini sebagai ukuran yg buruk utk mengukur profitabilitas perusahaan.

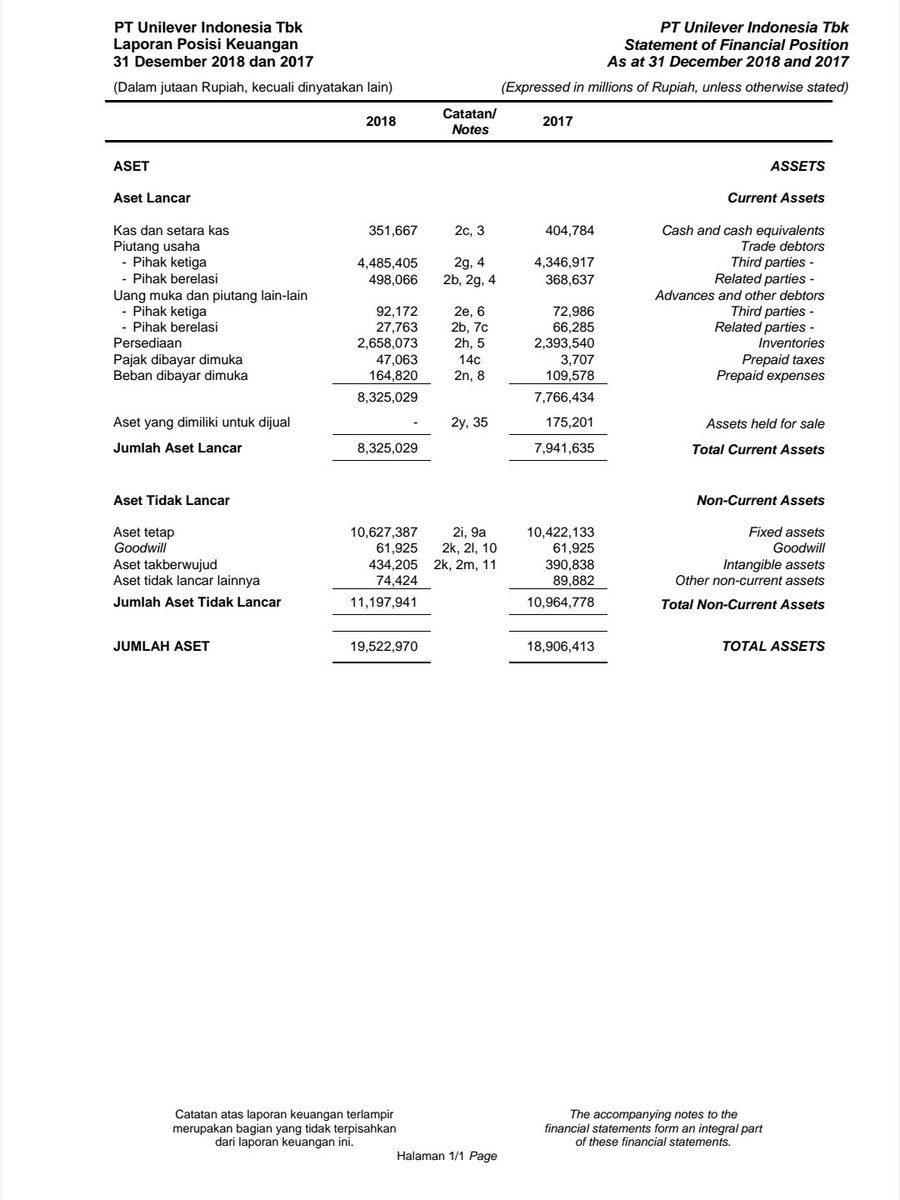

B. Laporan Posisi Keuangan (Neraca)/Balance Sheet

Laporan Posisi Keuangan (Neraca) : laporan yg berisi tentang posisi keuangan (aset, utang & modal) perusahaan pada suatu periode.

|

| Laporan Aset |

|

| Laporan Utang |

|

| Laporan Modal |

Persamaan dasar akuntansi,

Assets = Liabilities + Equities

-Aset merupakan aktiva (kolom debit)

-Utang & Modal merupakan passiva (kolom kredit) -- sumber pembiayaan

Aset merupakan segala sumber daya (resources) yg dimiliki perusahaan. Berdasarkan wujudnya, ada 2 jenis aset:

1. Tangible asset (aset berwujud), terdiri dari aset lancar (current asset) dan aset tetap (fixed asset).

Aset lancar merupakan aset yg bisa dilikuidasi dalam jangka waktu kurang dari setahun. Terdiri dari beberapa akun, contohnya:

a. Kas = uang cash

b. Piutang = pendapatan/uang yang belum tertagih dari pihak lain

c. Inventory = persediaan barang

d. Beban dibayar di muka

e. Pajak dibayar di muka

Aset tetap adalah aset berwujud fisik yang umur ekonomisnya lebih dari 1 tahun. Contoh: tanah, gedung, mesin, peralatan.

2. Intangible asset, ex: hak paten, goodwill, hak cipta, dll.

Komentar

Posting Komentar